Какие ошибки в счете-фактуре препятствуют вычету НДС? | |

|

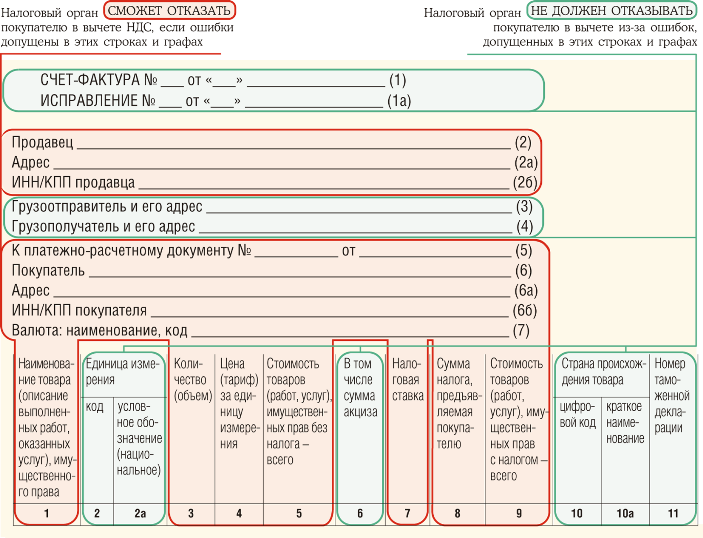

Есть пять видов ошибок в счетах-фактурах, при наличии которых налоговые органы могут отказать покупателю в вычете НДС (пункт 2 ст. 169 НК РФ).

1. Ошибки, не позволяющие определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ).

2. Ошибки, не позволяющие определить, какой именно товар (услуга) приобретен (пп. 5 п. 5 ст. 169 НК РФ, Письмо Минфина от 14.08.2015 №03-03-06/1/47252).

3. Ошибки, не позволяющие определить, сколько стоят товары (работы, услуги) или какая сумма предоплаты была получена (в авансовом счете-фактуре) (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ).

4. Ошибки, не позволяющие определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ).

5. Ошибки, не позволяющие определить сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ, Письмо Минфина от 18.09.2014 №03-07-09/46708).

Ошибки в остальных показателях счета-фактуры не препятствуют вычету НДС (пункт 2 ст. 169 НК РФ). | |

| Похожие материалы: |

|

Главная » Отчетность по НДС